Factoring: Mehr Liquidität – weniger Aufwand!

Der Verkauf von Forderungen an eine Factoring-Gesellschaft ist ein Trend – die Branche wächst. Die Vor- und die Nachteile und worauf Unternehmer achten sollten.

Von Yvonne Döbler

Ich brauche keinen Factor, der nach Basel 35 agiert“, scherzt Christian Lange, Inhaber von SHK Lange in Düsseldorf. Was er damit meint: Er braucht keinen Finanzierungspartner, der ihm durch umfangreiche Kontrollen – wie die Basel-IV-Auflagen für die Banken – Extraarbeit verursacht. „Mein größter Auftraggeber ist die Stadt. Das Ausfallrisiko ist gering. Das muss mein Factor erkennen und entsprechend handeln. Außerdem möchte ich ein unkompliziertes Einreichen von Rechnungen haben und der Factor muss meine Buchhaltung ersetzen“, sagt Lange selbstbewusst.

Keine eigene Buchhaltung mehr nötig

Der Unternehmer weiß genau, was er braucht. Rund 4.000 Rechnungen hat er in den vergangenen drei Jahren bei verschiedenen Factoren eingereicht. Wirklich zufrieden war er damit lange nicht. Nun aber ist er sicher, die passende Gesellschaft gefunden zu haben: „Seit zwei Monaten bin ich bei Meridiem Finanz in Pirmasens und das läuft super“, erzählt er. „Mit dem Inhaber habe ich per Handschlag Verträge gemacht, nachdem er unsere Kunden und Bilanzen geprüft hat“, ist er zufrieden. Für das Einreichen von Rechnungen benötigt er nicht einmal zehn Minuten, „keine Einreichungslisten, keine E-Mail – einfach nur Drag&Drop.“

Und er erzählt: „Die Software des Factors ist so perfekt, dass ich keine eigene Buchhaltung mehr brauche.“ Seine Kunden zahlen direkt an den Factor. Der Unternehmer hat am Tag nach der Rechnungseinreichung die Liquidität auf seinem Konto.

Wenn Kunden nicht zahlen

Der Service kostet Geld: Christian Lange zahlt 2,8 Prozent der Rechnungssumme. Das sei nicht viel, da er Liquidität gewinne und in der Buchhaltung Zeit und Geld spare. „Meine erste Factoring-Gesellschaft wollte ein 80/20-System bei der Auszahlung. Da fasst man jede Rechnung doppelt und dreifach an. Ein wahnsinniger Aufwand, so etwas mache ich nicht mit“, sagt er. Und was passiert, wenn ein Kunde eine Rechnung beanstandet? „Dann meldet er sich ja schnell und wir haben Zeit, zu korrigieren oder eine Gutschrift an den Factor zu zahlen.“

Gute Erfahrungen hat auch Timo Winterberg von Winterberg Metall in Wuppertal gemacht: „Unsere Kunden sind bei uns oft in Mahnstufen gelaufen – das war sehr aufwendig“, erzählt er. Auf Empfehlung eines Kollegen hat er die Adelta Finanz in Düsseldorf kontaktiert, die nun die Rechnungseinreichung und Bezahlung inklusive Mahnwesen übernommen hat. „Wir können mit der Liquidität rechnen und der Kunde hat längere Zahlungsziele. Das ist eine gute Lösung für alle“, sagt er.

So funktioniert Factoring

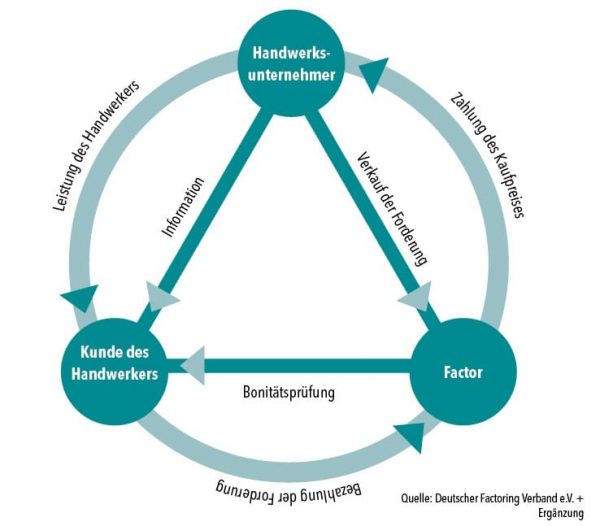

Beim Factoring tritt der Unternehmer seine Forderungen aus seiner Leistung an einen Factor ab. Besondere Sicherheiten müssen Unternehmer nicht stellen – die Rechnung ist die Sicherheit. Ein Rahmenvertrag regelt die Konditionen. Das sind vor allem Laufzeit, Limit, Auszahlungsmodalitäten, Gebühren und Zinsen. „Wichtig ist, dass Handwerker bevor sie einen Auftrag annehmen, die Bonität des Kunden durch den Factor prüfen lassen“, sagt Heiko Walter, Geschäftsführer von Walter-Kammann Kreditversicherungsmakler GmbH in Kerpen. Dann läuft der Ankauf problemlos. Meist erhält der Handwerker zwischen 80 und 100 Prozent der verkauften Rechnungsbeträge innerhalb weniger Tage ausbezahlt. Der Restbetrag fließt nach Vereinbarung. Achtung: Dies ist eine Herausforderung für die Buchhaltung. Denn oft setzt sich der ausstehende und in einer Summe ausgezahlte Betrag aus vielen verschiedenen Rechnungen zusammen. Dies wird aber nicht aufgeschlüsselt. In der Folge muss die Buchhaltung selber schauen, dass ihr die Zuordnung zu den einzelnen Rechnungen gelingt.

Die Wahl des richtigen Anbieters

Grundsätzlich ist die Einfachheit der Abwicklung für Unternehmer ein wichtiges Kriterium bei der Anbieter-Wahl. Aber auch die Höhe der Gebühren und Zinsen, der Umfang der Leistung und die Erfahrung des Anbieters sind wichtige Kriterien. „Mir ist zudem Kommunikation auf Augenhöhe sehr wichtig“, sagt Christian Lange. „Ich brauche vor allem jemanden, der mein Geschäft versteht und partnerschaftlich agiert.“

Tatsächlich gibt es Unterschiede in der Leistung der Factore.

Der Factoring-Markt

Rund 181 Factoring-Gesellschaften in Deutschland stemmten im Jahr 2020 knapp 275 Milliarden Euro Umsatz. Vor zehn Jahren war der Markt nicht mal halb so groß. Der Deutsche Factoring-Verband hat zudem die Zahlen zum ersten Halbjahr 2021 veröffentlicht: Die Umsätze der Mitglieder stiegen im Vergleich zum ersten Halbjahr 2020 um 8,6 Prozent. Das heißt, dass Unternehmen stärker auf die kurzfristige Finanzierung von Forderungen gesetzt haben.

Die Gründe für das breite Wachstum sind vielfältig. Einerseits wird Factoring heute bereits ab einem Jahresumsatz von 100.000 Euro angeboten – 2010 lagen die Summen noch deutlich darüber. Andererseits sind hohe Liquidität und Unabhängigkeit von Banken für viele Betriebe wichtiger geworden, sodass sie dieses Finanzierungsinstrument nun vermehrt nutzen.

Tipps erfahrener Handwerker

„Der Vertrag ist wichtig – er muss fair für beide Seiten und das Limit klar sein. Wer im Monat 100.000 Euro Umsatz macht, muss wissen, wie die Zahlungsziele der Kunden sind. Denn vielleicht braucht man ein Limit von 150.000 Euro“, erklärt Christian Lange. Auch sollte geregelt sein, wie mit Umsätzen umgegangen werden soll, die über das Limit hinausgehen: „Wir haben damals plötzlich mehr Umsatz gemacht. Da unser Limit erschöpft war, mussten wir dafür Gebühren zahlen – das ist doch keine Partnerschaft“, ärgerte sich Lange und wechselte den Factor.

„Wir sind sehr zufrieden, da unser Factor nicht nur die Rechnungen verwaltet, sondern auch das Mahnwesen betreibt“, sagt Timo Winterberg. Zudem erhält er 100 Prozent Auszahlung sofort, auch das sei wichtig bei der Wahl des richtigen Factors. „Die Adelta Finanz hat uns aber auch geholfen, unsere Abläufe zu verbessern: Jetzt gibt es ein Abnahmeprotokoll, das nachträgliche Mängelanzeigen reduziert“, erzählt er. Und er nimmt anderen Unternehmern eine Sorge: „Unsere Kunden haben die Rechnungsabtretung sofort akzeptiert.“ Sein Tipp: „Die Kommunikation mit dem Ansprechpartner beim Factor muss auf Augenhöhe und reibungslos sein, das ist wirklich extrem wichtig.“

Reverse Factoring: Einkaufsfinanzierung

Handwerksbetriebe müssen oft große Mengen an Ware beziehen, um einen Auftrag ausführen zu können. Verzögert sich die Bezahlung ihrer eigenen Leistung (Mängel, ausstehende Freigabe durch die Bauaufsicht), fehlt die Liquidität, um den Wareneinkauf für den nächsten Auftrag finanzieren zu können. Hier hilft die Einkaufsfinanzierung.

Ablauf: So funktioniert Factoring

Der Handwerksunternehmer verkauft seine Forderung an den Factor. Der Factor bezahlt den Handwerker umgehend und erhält selbst sein Geld mit Zahlungsziel vom Kunden des Handwerkers.